Статті Глобальний ринок ЄС 2531 20 Листопада 2023

Все більше країн визнають лом стратегічною сировиною та обмежують експорт

Брухт чорних металів є найважливішою сировиною, використання якої дасть змогу різним країнам досягти своїх кліматичних цілей. У першому півріччі не спостерігалося зростання споживання, але всі прогнози свідчать про те, що роль брухту чорних металів у виробництві сталі в наступні роки тільки зростатиме. При цьому Україна продовжує нарощувати експорт брухту в Європу, яка і так не відчуває особливих проблем у металобрухті, будучи найбільшим експортером брухту в світі.

Світовий ринок

Незважаючи на всю важливість металобрухту як сировини, світовий ринок брухту чорних металів у I півріччі зіткнувся з негативними тенденціями. За даними Bureau of International Recycling (BIR), споживання металобрухту в усіх основних країнах і регіонах знизилося порівняно з тим самим періодом минулого року. Найбільшим споживачем залишається Китай, хоча й там використання брухту зменшилося на 2,9% р./р. – до 116,2 млн т.

Крім того, глобальний імпорт металобрухту в І півріччі знизився на 8% р./р. – до 27 млн т порівняно з аналогічним періодом 2022-го. Трійка країн-лідерів з імпорту металобрухту за підсумками січня-червня поточного року має такий вигляд:

- Туреччина – 9,6 млн т (-22% р./р.);

- Бхарат – 5,25 млн т (155%);

- США – 2,5 млн т (6%).

Зниження споживання та імпорту брухту безпосередньо пов’язане зі зменшенням виплавки сталі. Так, світове виробництво сталі в І півріччі знизилося на 1,1% – до 943,9 млн т, тоді як у різних регіонах динаміка була ще гіршою: виробництво сталі в ЄС за січень-червень впало на 10,9%, а в Північній Америці – на 3,5%. Негативний вплив на ринок сталі чинять високий рівень кредитних ставок, що сповільнює ділову активність, інфляція і девальвація валют у різних регіонах світу, а також високі ціни на енергоносії.

Світове споживання металобрухту у 2022 році.

Європейський металобрухт

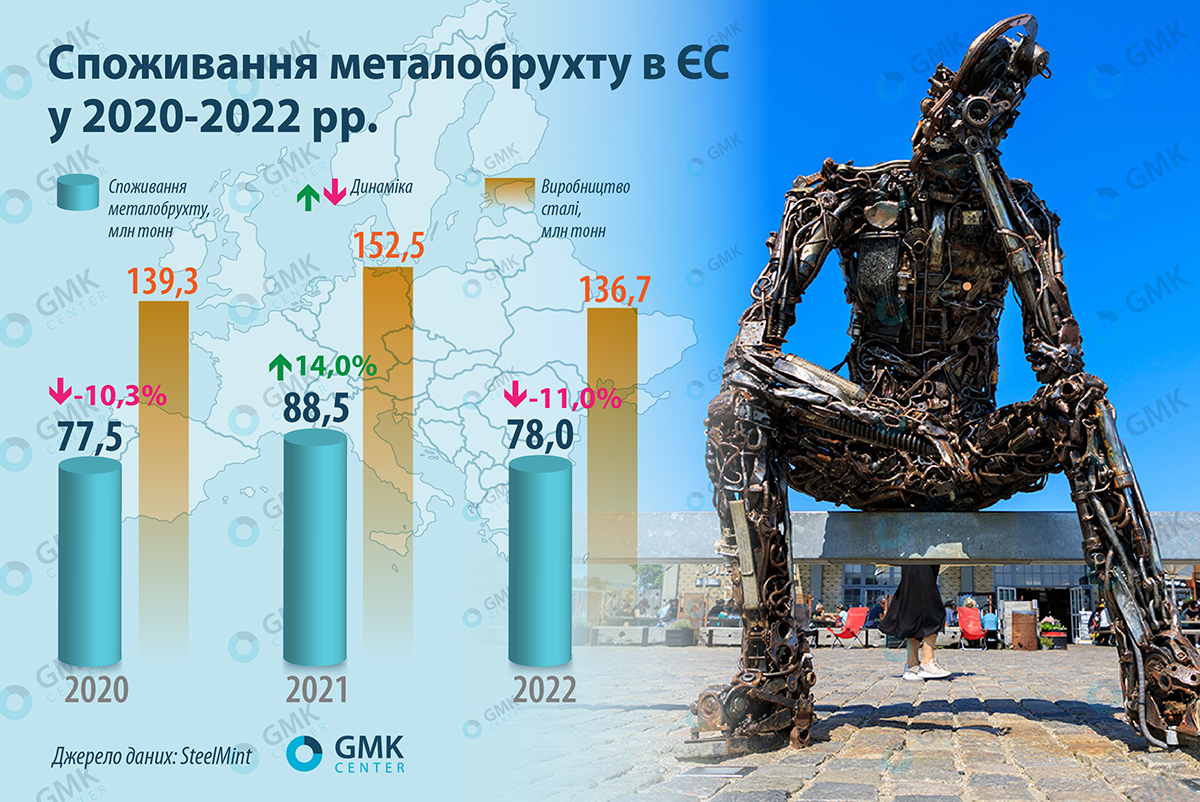

Євросоюз є одним із найбільших споживачів металобрухту у світі. За даними SteelMint, обсяг та динаміка споживання брухту чорних металів у ЄС була наступною:

- 2020 р. – зниження на 10,3%, до 77,5 млн т;

- 2021 р. – зростання на 14%, до 88,5 млн т;

- 2022 р. – зниження на 11%, до 78 млн т.

Також Євросоюз є одним з найбільших експортерів металобрухту. У 2022 році ЄС експортував 17,4 млн т брухту, а в першій половині 2023 року – 9 млн т (+4,5% р./р.).

У Європі існують різні погляди на забезпеченість металобрухтом. Профільна європейська асоціація EURIC, що представляє галузь переробки ЄС, наразі не бачить ризиків дефіциту брухту для європейських виробників сталі.

Водночас, за оцінками асоціації виробників і експортерів арматури (IREPAS), через перехід виробників сталі в Європі на електродугові печі (EAF) ЄС може перетворитися на імпортера металобрухту менш ніж за 5 років. У 2022 році питома вага EAF у європейському сталевому виробництві становила лише 43,7%, але її частка в найближчі 3-5 років зросте істотно.

ЄС на офіційному рівні готується внести металобрухт до списку стратегічної сировини. Влада окремих європейських країн сама докладає зусиль для захисту свого ринку. Так, влада Італії ускладнила умови експорту металобрухту, який тепер вважається критичною сировиною, а його вивезення з країни підлягає декларуванню. Україні як майбутньому члену ЄС необхідно враховувати ці фактори регулювання, оскільки при входженні до складу ЄС вони торкнуться і нас.

Турецький фактор

Туреччина є одним зі світових лідерів у споживанні (30 млн т у 2022 році) та імпорті металобрухту, що зумовлено високою часткою електросталеплавильних потужностей у місцевій металургії (71.5% у 2022-му). Зокрема, Туреччина споживає левову частку європейського експорту цієї сировини. У 2021 році ЄС експортував 19,1 млн т брухту, в т. ч. до Туреччини – 13 млн т. У 2022 р. аналогічні показники становили 17,4 млн т і 10,7 млн т відповідно.

Однак у 2022-2023 рр. Туреччина скорочувала споживання брухту. За підсумками січня-вересня 2023-го імпорт брухту в Туреччину впав на 16,4% в порівнянні з аналогічним періодом попереднього року – до 14,1 млн т, тоді як за підсумками 2022 року країна скоротила імпорт сировини на 16,5% р./р. – до 20,9 млн т. Зниження обсягів імпорту було пов’язане з падінням внутрішнього та європейського попиту на турецький плоский прокат у 2022 році, а також з нереалізованими очікуваннями активного попиту на сталь після землетрусу в лютому 2023-го, зростанням інфляції та девальвацією ліри.

Український лом

Попри зростання заготівлі металобрухту в 2023 році, збір сировини перебуває нижче рівня потреб споживачів. За даними асоціації «УАВтормет», обсяг збирання брухту в Україні за підсумками січня-жовтня 2023 року зріс на 13,4% в порівнянні з аналогічним періодом 2022-го – до 993 тис. т. Внутрішнє споживання за той самий період становило 797 тис. т. При цьому згідно з розрахунками ОП «Укрметалургпром», у 2023 році планується виплавити близько 6,2 млн т сталі (за 10 місяців вироблено 5,2 млн т), для чого металургам потрібно 1,9 млн т металобрухту. Загалом українські заготівельники брухту прогнозують збір у 2023 році на рівні 1,25-1,3 млн т., але їхні прогнози часто є надмірно оптимістичними, тоді як до кінця року залишилося не так багато часу.

Спостерігається системне зростання експорту брухту чорних металів протягом усього 2023 року. Динаміка експорту брухту чорних металів останніми роками була хвилеподібною. За даними «УАВтормет», експорт металобрухту за 10 місяців поточного року становив 146,9 тис. т, що в 3,9 раза більше, ніж за аналогічний період минулого року. Водночас за підсумками 2022 року експорт сировини скоротився в 11,4 раза р./р. – до 53,6 тис. т, а 2021-го – зріс у 17,2 раза, до 615,7 тис. т.

Обсяг експорту металобрухту в 2023 році виявився значно вищим за ринкові очікування. На початку поточного року «УАВтормет» прогнозував обсяг експорту брухту в 2023 році на рівні 50-80 тис. т, а вже у вересні ця цифра зросла до 180-200 тис. т.

Основний напрямок експорту українського металобрухту – це ЄС. Найбільшими імпортерами українського брухту за січень-вересень стали Польща, куди було поставлено сировини на $32,7 млн (86,6%), Греція – на $2,7 (7,2%) і Болгарія – на $1,1 (2,9%). За даними Eurostat, за I півріччя експорт брухту з України до Євросоюзу становив 89,8 тис. т сировини, з них до Польщі – 82,2 тис. т.

Потрібно зазначити, що євроінтеграція України призвела до географічної експортної колізії. Знижене мито при експорті металобрухту до Європи становить €3 за тонну, тоді як поставки в інші регіони світу обкладаються митом у €180 за тонну. З одного боку, Європа не залежить від українського брухту і є найбільшим його експортером, а з іншого боку, Україна незабаром стане членом ЄС, і ринок брухту чорних металів буде спільним всередині ЄС, але з регулюванням на рівні країн.

Оскільки ЄС є нетто-експортером брухту, поставки аналогічної сировини з України не відіграють великої ролі для європейського ринку. В «УАВтормет» вважають, що Україна з наступного року зможе експортувати до Польщі близько 500 тис. т металобрухту. Такий обсяг експорту за недостатнього рівня заготівлі брухту може призвести до дефіциту сировини на внутрішньому ринку і «поховати» надії Єврокомісії на «озеленення» українського виробництва сталі. У березні поточного року електросталеплавильний комплекс «Інтерпайп Сталь» уже на короткий час позапланово зупиняв роботу через дефіцит брухту. Тому металурги виступають за посилення умов експорту брухту до Європи, зокрема, за тимчасове обмеження вивезення металобрухту та ліквідацію «сірих схем».

Роль брухту в українській металургії неминуче зросте в умовах післявоєнного відновлення економіки. Постане питання про відновлення і модернізацію металургійних потужностей в умовах перспектив членства України в Євросоюзі. Європейські металурги йдуть шляхом будівництва електродугових печей і заводів з виробництва заліза прямого відновлення (DRI). Українські металургійні підприємства також можуть обрати цей варіант, оскільки Україна має відповідні запаси залізної руди для виробництва DRI. Однак в електродугових печах DRI змішується з брухтом, тому наявність брухту визначатиме можливості декарбонізації української металургії в довгостроковій перспективі.

Перспективи попиту

Металобрухт є стратегічною сировиною для досягнення цілей вуглецевої нейтральності світовою металургією. Сталевиробники в усьому світі зараз будують плани або вже реалізують проєкти збільшення використання EAF, тож глобальне споживання металобрухту зростатиме. Очікується, що якщо зараз співвідношення між виплавкою сталі в кисневих конвертерах і електродугових печах становить 70/30, то до 2030 р. зміниться до 60/40. Для забезпечення додаткового виробництва на технології EAF під час переходу на екологічно чисту сталь знадобиться понад 300 млн т металобрухту на рік.

Зі свого боку в Китаї планують збільшити використання брухту у виробництві сталі, щоб знизити залежність від імпорту залізної руди і скоротити викиди вуглецю. Згідно з даними MIIT, до 2030 року в КНР можуть з’явитися 100-200 млн т нових потужностей EAF.

За оцінкою дослідницького інституту POSCO, глобальне споживання металобрухту до 2030 року сягне 778 млн т, що на 15,1% більше, ніж у 2021-му. Зі свого боку аналітики Fact.MR очікують, що світовий ринок сталевого брухту в середньому зростатиме на 4,9% на рік і досягне 1,05 млрд т до 2033 року.

Зростання попиту на металобрухт спостерігатиметься в усьому світі, але здебільшого він формуватиметься збільшеними потребами економік, що швидко зростають і розвиваються, таких як Китай, Бхарат (у цій країні вже прогнозують проблеми з доступністю брухту) та ін. Зокрема, споживання брухту в Китаї, найбільшому виробнику сталі у світі, оціночно зросте з 260 млн т у 2022 році до понад 350 млн т у 2030-му.

У багатьох країнах брухт чорних металів уже визначається як стратегічна сировина, а не як відходи. Більшість країн зосередиться на внутрішньому споживанні, а не на експорті, що збільшуватиме внутрішню та регіональну торгівлю брухтом і заходи зі стимулювання імпорту брухту найбільшими споживачами. Найбільші ж експортери, навпаки, будуть дедалі більше обмежувати експорт брухту.

Використання брухту для виплавки сталі в електродугових печах є найпростішим способом знизити викиди СО2 в металургії, використовуючи наявні виробничі технології. Однак проблема полягає в тому, що у світовому масштабі брухту збирається недостатньо, щоб повністю перейти на електродугове виплавлення сталі. Тому країни вже починають конкурувати за доступ до брухту і в майбутньому ця конкуренція зростатиме.

Причому попит зростатиме на високоякісний брухт з мінімальною кількістю шкідливих домішок. У теорії брухт може переплавлятися на сталь нескінченну кількість разів, однак на практиці з кожною такою переплавкою в брухті збільшується вміст шкідливих домішок, які потім погіршують якість готової продукції. Тому перспективи галузі заготівлі брухту також пов’язані з розвитком і впровадженням технологій із сортування брухту та очищення його від домішок.

Майбутнє світової металургії безпосередньо залежить від стану брухтозаготівельної галузі. З одного боку, металурги і заготівельники брухту є партнерами. З іншого боку, їхні інтереси часто розходяться, тому важливо, який баланс між ними буде вибудовуватися за допомогою державної економічної політики.

Дізнатись більше

Дізнатись більше