Статті Індустрія металобрухт 360 21 Грудня 2020

Сприятливий для брухтозаготівлі період може тривати до лютого 2021 року

Динаміка розвитку брухтозаготівельної галузі зазвичай повністю відповідає поточним тенденціям в основних споживачів металобрухту – виробників сталі. Перша половина нинішнього року в металургів була «не дуже». Однак у міру відновлення світової та української економіки після локдауну покращилася й виробнича ситуація в металургії.

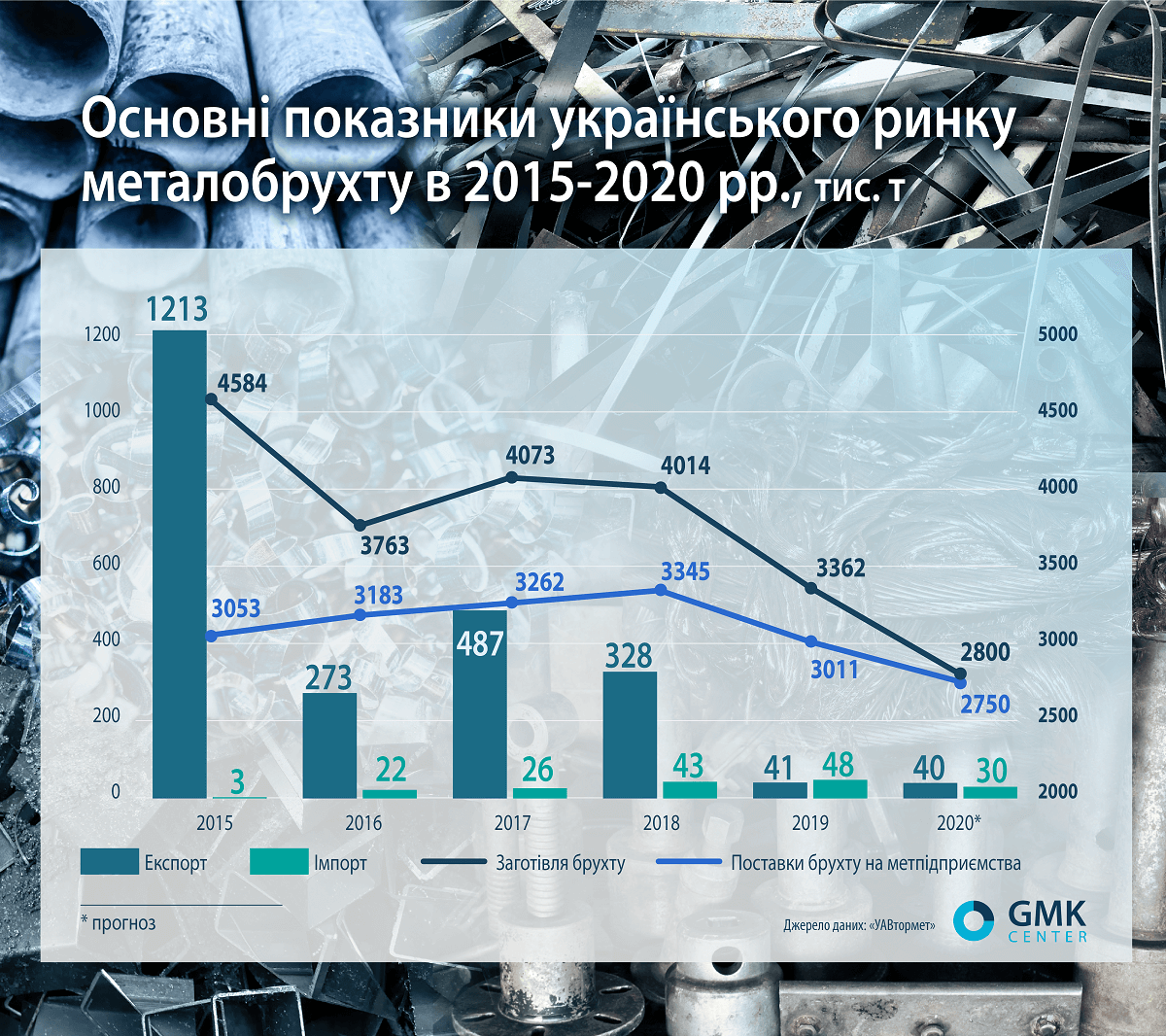

У підсумку зниження основних показників брухтозаготівельної галузі за 11 місяців 2020 року становило близько 8%:

- брухтозбір скоротився на 7,9% – до 2,77 млн т;

- поставки брухту на меткомбінати зменшилися на 7,8% – до 2,6 млн т.

Слід зазначити, що протягом усього 2020 року темпи падіння брухтозбору знижувалися. За підсумками першого півріччя спад показників ринку сягав 23%, за дев’ять місяців – уже 12%.

На VII Міжнародній науково-технічній конференції «Український ринок металобрухту: практичні аспекти та сучасні виклики», що відбулася 18 грудня, Володимир Бублей, президент асоціації «УАВтормет», нагадав, що зовсім недавно падіння брухтозаготівлі в поточному році прогнозувалося на рівні 15-20%. Однак тепер прогноз покращили до мінус 8-10%. За оцінками «УАВтормет», за підсумками нинішнього року показник брухтозаготівлі становитиме 2,8 млн т, постачання металобрухту – 2,75 млн т.

Позитиви ринку

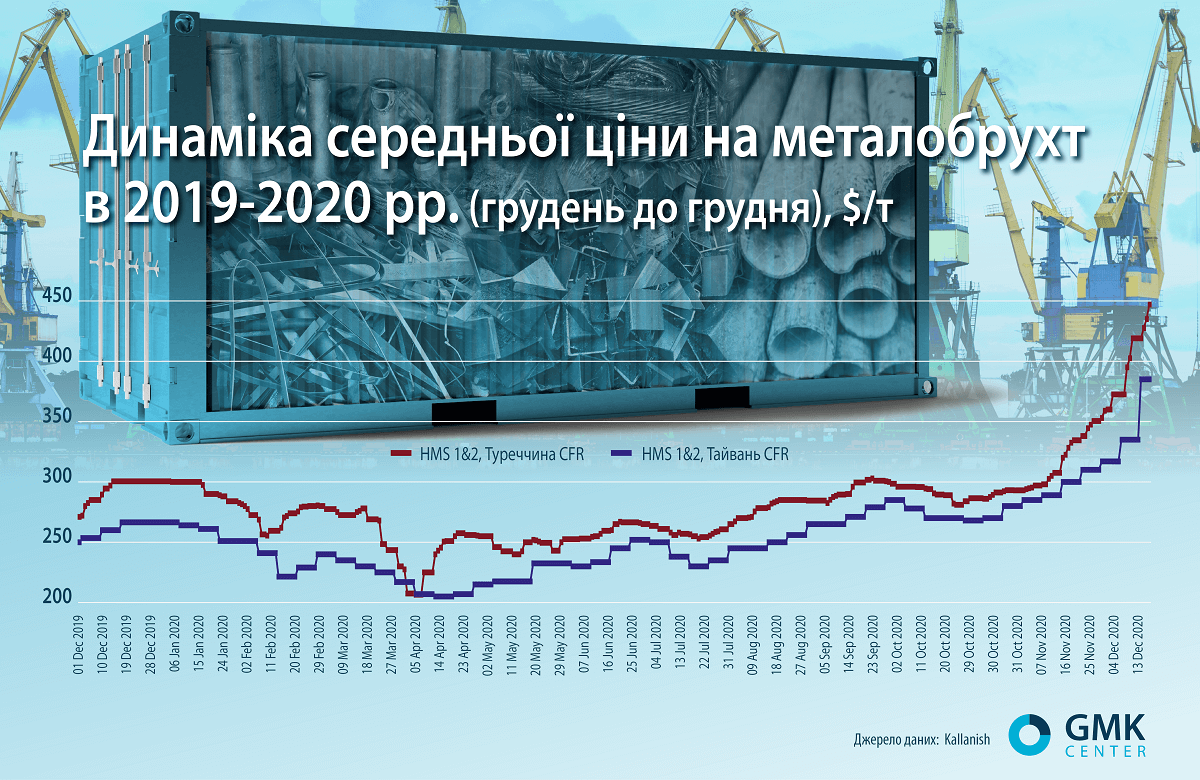

Упродовж останніх місяців ціни на металопродукцію на світовому ринку зросли до локальних максимумів за останні кілька років. На ринку Туреччини ціни на брухт HMS 1&2 (80:20) скоро сягнуть позначки $450/т.

Судячи з усього, така кон’юнктура має короткочасний характер. Однак вона дає шанс і металургам, і постачальникам брухту покращити фінансове становище. Крім того, малосніжна погода нинішньої зими поки що дає змогу не зупиняти процес брухтозаготівлі.

Серед позитивних факторів можна відзначити також різке збільшення експорту чавуну. Зокрема, за 11 місяців 2020 року українські метпідприємства наростили його відвантаження на зовнішні ринки на 20,2% – до 2,83 млн т. Завдяки цьому металобрухт зміг замістити чавун в металургійному виробництві всередині країни. Самим же металургам через сприятливу кон’юнктуру на зовнішніх ринках вигідно експортувати чавун, збільшуючи споживання брухту.

Ціновий фактор

Базисом для внутрішніх цін є світова ціна за вирахуванням €58/т. Однак за фактом внутрішні ціни відрізняються від світових в середньому на $80-100/т. У разі збільшення ціни на світовому ринку з певним лагом підтягуються й внутрішні закупівельні ціни метпідприємств.

Таким чином, внутрішні ціни зростали приблизно від серпня слідом за світовими – з 4,6-4,7 тис. грн в липні до 5,8 тис. грн у вересні. У середині вересня металурги за тиждень підняли ціни одразу до 6,35 тис. грн. Утім, з кінця вересня і до кінця листопада ціни були на рівні 5,7 тис. грн. З кінця листопада ціни почали зростати як на дріжджах і в кілька етапів збільшилися одразу до 7,35 тис. грн у другій половині грудня.

Якщо за високих світових цін рішення про підвищення внутрішніх дуже запізниться, то це дасть можливість гравцям брухтозаготівельної галузі з вигодою експортувати сировину навіть з урахуванням високого мита. Аналітики очікують періоду високих цін на металобрухт на світовому ринку принаймні приблизно до лютого 2021 року включно.

За оцінками Володимира Бублея, існує пряма залежність рівня заготівлі від цін на металобрухт на ринку. Наприклад, за мінімально можливих цін на брухт на рівні $230-235/т місячний обсяг заготівлі становитиме 200-220 тис. т, або 2,4-2,6 млн т на рік. За цін $240-245/т за місяць вдасться зібрати 280-300 тис. т брухту, або 3,3-3,6 млн т на рік. За $270 і більше за тонну щомісячний обсяг збору може сягати 330-350 тис. т, річний – 3,9-4,2 млн т. Таким чином, за оцінками заготівельників брухту, мінімальна ціна інтересу для збільшення збору вторсировини становить $240/т.

Чинники-перешкоди

На думку учасників ринку заготівлі брухту, вплив негативних факторів цього року був більш значним, ніж позитивних. Багато з них мали адміністративний характер. Зокрема, серед викликів брухтозаготівельній галузі Володимир Бублей назвав затримки з адаптацією закону «Про детінізацію ринку металобрухту», небажання Міністерства захисту довкілля і природних ресурсів враховувати пропозиції «УАВтормет» до законопроекту «Про управління відходами», надання погоджень і дозволів, а також необхідність оптимізації процедур реалізації брухту через ProZorro.

Також є складнощі з експортом металобрухту до Європейського Союзу. До країн ЄС брухт може поставлятися із застосуванням мита лише €5/т проти €58/т у разі відвантаження до інших країн.

«Продовжується практика відмов у наданні сертифікатів для поставок до країн ЄС. Ця практика, звісно, негласна. Підписати сертифікат – це мито в €5. Не підписати – це €58. Якщо митник підпише сертифікат, то до нього прийдуть правоохоронні органи й почнуть запитувати, «чому ти завдав збитків батьківщині», – зазначає Володимир Бублей.

Також, за словами Станіслава Шефера, директора компанії «Дельта-Імпекс», після прийняття закону про детінізацію ринку металобрухту корупційна складова та проблема «кришування» правоохоронними органами низового збору брухту залишилася, ситуація навіть погіршилася. При цьому рішення цієї проблеми було однією з важливих цілей прийняття згаданого закону.

Ставка зіграла

Найбільше на стан брухтозаготівельної галузі досі впливає встановлене на початку 2019 року експортне мито на брухт у розмірі €58/т. При цьому металурги позитивно оцінюють наявність такого заходу. Адже він захищає внутрішній ринок і гарантує наявність сировини. Брухтозаготівельники цієї думки, зрозуміло, не поділяють.

За 11 місяців 2020 року експорт брухту скоротився на 19,4% – до 32,9 тис. т. За той самий період імпорт впав на 55,8% – до 21,1 тис. т. За оцінками «УАВтормет», за підсумками 2020 року експорт брухту становитиме 40 тис. т (у 2019-му – 40,9 тис. т), імпорт – 30 тис. т (47,7 тис. т).

Строк дії мита закінчується влітку 2021 року. Однак у 2021 році до закону можуть бути внесені зміни, що продовжують дію мита. Голова Об’єднання підприємств «Укрметалургпром» Олександр Каленков висловив надію, що народні депутати в першій половині 2021 року продовжать дію мита.

Слід зазначити, що заборона на експорт останнім часом стала дуже популярним заходом захисту внутрішнього ринку й у сусідніх країнах. Наприклад, Казахстан від червня 2020 року запровадив обмеження на експорт металобрухту залізницею на додачу до аналогічних заходів стосовно доставки сировини автотранспортом, які діяли з кінця жовтня 2018 року. Росія також на півроку встановлює ставку експортного мита на брухт в розмірі 5%, але не менше €45 за тонну. Аналогічні заходи розглядають і в ЄС.

Перспектива на колесах

Одним з головних резервів збільшення брухтозбору вважається оновлення залізничної інфраструктури. У 2020 році «Укрзалізниця» збільшила продажі брухту у фінансовому виразі на 50%, а в товарному вигляді – на 40 тис. т. У проекті фінплану УЗ на 2021 рік закладено отримання від продажу металобрухту 1,9 млрд грн. За середньої очікуваної ціни реалізації в 5 тис. грн/т виходить плановий товарний обсяг 380 тис. т брухту.

Нагадаємо, раніше «Укрзалізниця» мала намір збільшити у 2020 році продажі брухту в три рази – до 276 тис. т. У 2019 році «Укрзалізниця» продала 97,2 тис. т металобрухту на 579,9 млн грн.

За словами Руслана Лавренюка, першого заступника директора департаменту майнової політики «Укрзалізниці», держкомпанія розглядає питання про продаж зношених вагонів на власних осях. За місяць-півтора залізничний оператор вийде на ринок з конкретною пропозицією.

Постановою Кабінету Міністрів №1041 від 28 жовтня 2020 року внесено зміни, які дадуть змогу «Укрзалізниці» реалізувати металобрухт за спрощеною схемою – без затвердження наглядовою радою і проведення оцінки. Це істотно збільшує можливості УЗ наростити продажі брухту.

За оцінками асоціації «УАВтормет», «Укрзалізниця» забезпечує приблизно 5% брухтозбору в Україні. А на думку Європейської Бізнес Асоціації, УЗ потенційно може реалізовувати близько 300 тис. т брухту на рік.

Водночас перспективи збільшення поставок брухту «Укрзалізниці» величезні, враховуючи зношений стан основних складових залізничної інфраструктури. Наприклад, локомотивний парк УЗ зношений на 96%, парк пасажирських і вантажних вагонів – на 88% і 89% відповідно, контактна мережа – на 71%, наявна мережа залізничних шляхів – на 34%.

Дізнатись більше

Дізнатись більше