Статьи Индустрия металлопотребление 5910 30 декабря 2022

Основное падение потребления металлопродукции пришлось на строительный сектор

Украинский рынок металлоторговли можно считать индикатором общей экономической ситуации в Украине. Если бизнес уверен в будущем, он строит и производит продукцию, что неизбежно сказывается на увеличении спроса на металлопродукцию. Однако война внесла значительные коррективы в работу рынка и уровень спроса.

Цифры и тренды

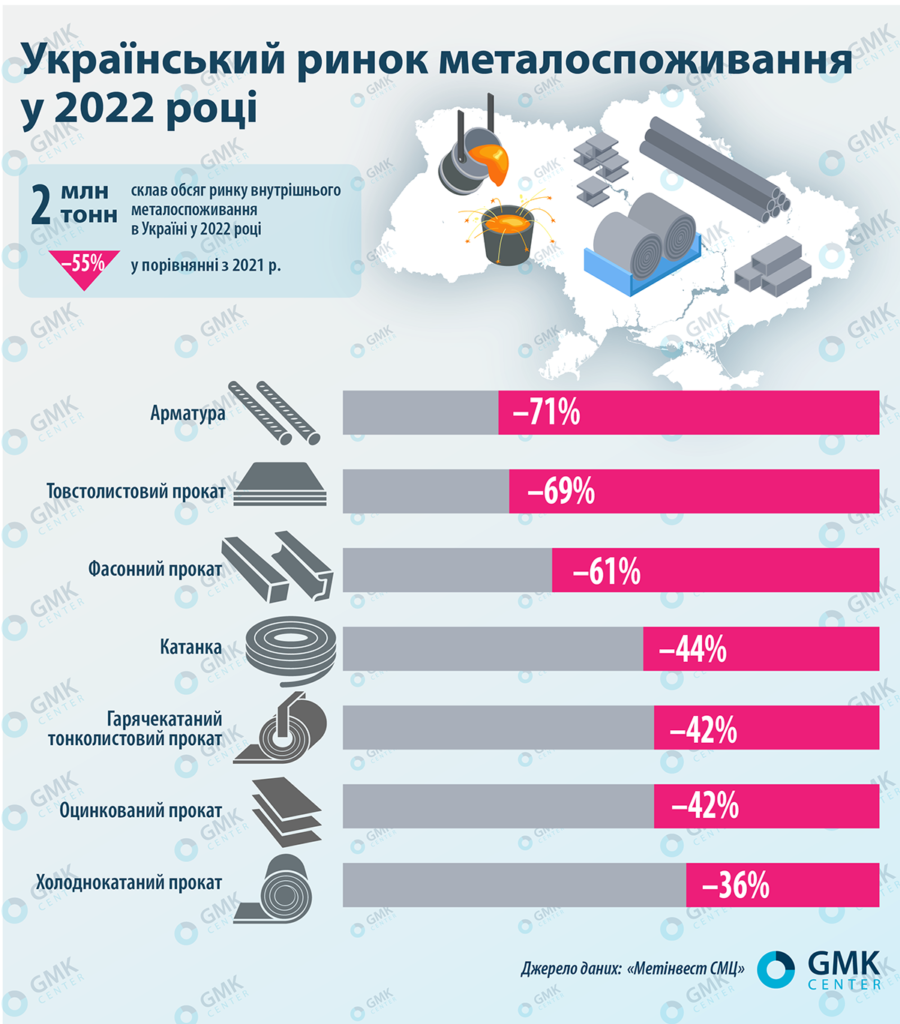

По оценкам «Метинвест СМЦ», емкость рынка в натуральном выражении по итогам 2022 года снизилась на 55% и составила 2 млн т. В денежном выражении объем рынка упал меньше – на 46%. Снижение удалось сгладить за счет существенной девальвации гривны (официального курса НБУ) во втором полугодии. Средний уровень цен в гривнах вырос в 2022 году на 20%.

При этом в долларовом эквиваленте цены металлопродукции также выросли на 5%. Причинами повышения долларовых цен стали резкий рост цен на международных рынках в первом полугодии 2022 года после начала войны на территории Украины, нарушение логистических цепочек поставок металлопроката из Украины, а также частичный уход России с рынков ЕС и Турции из-за введения санкций.

Украинский рынок металлопотребления в 2022 году, GMK Center

В целом же результаты деятельности отдельных металлоторговых компаний в 2022 году являются более чем приемлемыми.

«По итогам 2022 года мы ожидаем роста продаж металла в натуральном выражении примерно в 4 раза. Это в значительной степени связано с тем, что из продажи исчезла часть украинской металлопродукции (на складах уже почти не осталось довоенных запасов), на смену которой пришел импорт», – говорит Виталий Притула, директор компании «Еврометалл».

К ключевым тенденциям рынка металлоторговли можно отнести:

- Волатильность спроса. В начале войны спрос на металлопродукцию сильно просел, но начал восстанавливаться примерно с середины мая – начала июня. Как только ситуация в регионе, где ранее велись боевые действия, становилась более безопасной, там начинала расти экономическая активность и увеличивался спрос на металлопродукцию. Так продолжалось до октября, когда начались ракетные удары по энергоинфраструктуре. После этого спрос на металлопродукцию упал примерно на 50%.

- Снижение цен на металлопродукцию. Это общемировой тренд, но такая тенденция не привела к увеличению спроса на металлопродукцию, поскольку покупатели откладывают свои покупки, ожидая еще большего снижения цены. В таких условиях металлотрейдеры минимизируют свои складские запасы и реализуют накопившееся на складах по демпинговым ценам.

- Быстрая адаптация к трудностям. Металлотрейдеры быстро приспосабливались к стремительно меняющимся условиям работы. В начале войны компании перевозили металл со складов в регионах, где велись боевые действия, в более безопасные. Уже осенью, после начала перебоев с поставками электроэнергии, металлотрейдеры стали обеспечивать свои базы генераторами.

- Новые возможности. Многие производители металлоконструкций стали интересоваться получением европейских сертификатов, некоторые предприятия пытаются переориентироваться на экспортные поставки в Европу.

Портрет потребителя

Все опрошенные эксперты рынка отмечают, что больше всего снизился спрос со стороны строительной отрасли и производителей металлоконструкций. По оценкам «Метинвест СМЦ», спрос в строительном сегменте и производстве металлоконструкций упал на 70-75%. В частности, по данным Госстата, объем выполненных стройработ в первом полугодии 2022-го упал в 2,1 раза по сравнению с аналогичным периодом предыдущего года.

«В разрезе отраслей очень сильно уменьшился спрос со стороны строителей, которые заморозили многие объекты. По сути, сейчас они достраивают проекты, которые имели высокую степень готовности (80% и выше). Но на этой стадии строительства потребление металла минимальное, так как речь идет о внутренних работах», – объясняет Сергей Круть, директор компании «Металл Холдинг Трейд».

Среди относительно стабильных потребителей металлопродукции эксперты называют машиностроение (в части оборонных заказов и производства сельхозтехники), предприятия АПК и пищевой промышленности (с лета–осени, когда началось восстановление разрушенного войной), метизное производство, а также предприятия, ориентированные на экспорт.

«Такие отрасли, как машиностроение, ГМК и трубное производство, упали примерно также, как и рынок металлопроката – на 52-58%. На фоне падения рынка в целом на 55% более низкие темпы падения показала метизная отрасль (-44%), а также розничный сегмент потребления (-47%)», – добавляют в «Метинвест СМЦ».

При этом операторы рынка отмечают, что часть заказчиков с самого начала войны частично откладывали свои планы, включающие приобретение металлопродукции, а потом по мере возможностей возвращались к их выполнению. Также на спрос оказала влияние релокация производств в безопасные регионы, в частности на западе страны.

«С лета главными покупателями стали предприятия, производящие металлоконструкции. На западе Украины немного оживился строительный рынок: возобновились замороженные стройки, некоторые предприятия начали восстанавливаться от последствий военных действий. Также мы ощутили рост спроса со стороны предприятий, которые переместили свои мощности в западные регионы страны, в частности на Львовщину», – отмечает Виталий Притула.

Среди потребителей металла теперь выделяются и производители бронежилетов, для которых ряд компаний отрасли закупали в Европе и в Турции специальную сталь.

Видовой спрос

Структура спроса в условиях войны изменилась под влиянием потребностей в металлопродукции в конкретных отраслях. Спад в строительстве привел к падению спроса на арматуру, строительную балку и фасонный прокат стройназначения.

В сегменте металлопроката больше всего упало потребление арматуры. По оценкам компании Vartis, в связи с войной объем рынка арматуры в 2022 году не достигнет и 300 тыс. т. Для сравнения: в 2021 году он составил около 1 млн т. Компания прогнозирует, что потребление арматурного проката в 2023 году составит 350-400 тыс. т.

«Несколько лучше ситуация со спросом на листовой прокат со стороны машиностроения и конструкционные круги, которые запрашивают предприятия, работающие над оборонными заказами. Также наблюдался спрос на сортовой прокат, но его характер сильно зависел от сферы применения в конкретной отрасли», – добавляет Сергей Круть.

По словам Сергея Коваленко, коммерческого директора Национальной сети металлоцентров Vartis, поддержкой для рынка было потребление плоского и трубного металлопроката, а также катанки. Спрос на катанку был обусловлен запросом со стороны экспортных заказчиков на метизную продукцию украинского производства, для которой катанка является сырьем.

В целом, по оценкам «Метинвест СМЦ», больше всего упало потребление таких продуктовых групп:

- арматура – 71%;

- толстолистовой прокат – 69%;

- фасонный прокат – 61%.

В то же время в некоторых сегментах снижение было не таким существенным:

- холоднокатаный тонколистовой прокат – 36%;

- горячекатаный тонколистовой прокат – 42%;

- оцинкованный прокат – 42%;

- катанка – 44%.

Нехватка своего

Исчезновение с рынка продукции двух мариупольских меткомбинатов – «Азовстали» и ММК им. Ильича – привел к нехватке на украинском рынке той продукции, на которой эти предприятия специализировались до войны. В частности, через несколько месяцев после начала войны стал ощущаться дефицит толстого листа от 10 мм и выше.

«Остро встал вопрос импорта толстолистового проката. Чтобы обеспечить возникший дефицит, компания начала поставки указанной продукции с итальянских активов группы (Metinvest Trametal S.P.A, Ferrera Valsider S.P.A), а также из Румынии (Liberty Galati S.A.), – отмечают в «Метинвест СМЦ».

Актуальным стал импорт и другой металлопродукции, которой не хватало на украинском рынке.

«Спросом у заказчиков пользуются профильные трубы, швеллер, балка, уголок и лист. Этот металлопрокат мы везем из Польши, Чехии, Германии, Португалии, Словакии и Турции. Нашим импортом мы на 90% заместили ту украинскую продукцию, которая исчезла с рынка в результате войны. Среди замещенной продукции – горячекатаный лист, двутавровая балка, швеллер и даже рельсовая продукция», – говорит Виталий Притула.

Логистические вопросы

Одним из самых сложных вопросов для металлоторговли стало разрушение традиционных цепочек поставок и необходимость построения новых.

«С начала войны 90% логистики компании было переориентировано на железнодорожный транспорт. С мая 2022 года в связи с освобождением от оккупантов территорий на севере Украины начало восстанавливаться автосообщение. Однако перевозка автотранспортом значительно подорожала – примерно на 150%. Одним из путей для активизации металлургической отрасли Украины в 2022 году могло быть открытие портов для вывоза продукции на экспорт. Это касается и сырья, и полуфабрикатов, и готовой продукции. Пока единственным способом экспорта является железнодорожный транспорт. Но он не обеспечивает полностью необходимого объема и обходится значительно дороже, чем морская перевозка», – рассказывает Сергей Коваленко.

Впрочем, каждая компания по-своему решала логистические вопросы.

«Логистика с украинских комбинатов осталась неизменной – используется как железнодорожный, так и автомобильный транспорт. У украинских производителей возникли в основном проблемы с экспортом продукции – в связи с закрытием портов для перевозки металлопроката. Этот вопрос все еще актуален и очень важен с точки зрения загрузки мощностей как металлургических комбинатов, так и предприятий, производящих ЖРС и добывающих уголь. Что касается импортных поставок в Украину, то в связи с закрытием портов уменьшилась доля продукции из Китая, Индии, Южной Кореи. Постоянно идет поиск новых логистических схем импорта по срокам поставки и оптимальной стоимости», – подчеркивают в «Метинвест СМЦ».

Блокирование украинских черноморских портов вынудило металлоторговые компании переключиться на польские Гданьск и Гдыню, а также даже на Роттердам и Гамбург. Также налажена доставка металла из Турции через украинские дунайские порты.

Благоприятным трендом стало то, что после первых тяжелых месяцев к концу года улучшилась ситуация с автологистикой – увеличилось предложение по перевозкам автотранспортом в Европу и из стран ЕС, а также стабилизировалась стоимость доставки.

Невыгодный импорт

Все говорят о том, что в перспективе для восстановления инфраструктуры будет необходимо много металлопродукции. Но уже сегодня понятно, что в рамках западных кредитов или грантов на восстановление международные партнеры будут настаивать на приобретении продукции своих компаний или же предоставлять материальную помощь в виде готовой продукции.

Первые звоночки уже слышны. «Укрзалізниця» подписала договор с французским производителем Saarstahl Rail о поставке рельсов на сумму до €37,6 млн – 20 тыс. т рельсов позволит отремонтировать примерно 150 км пути. Финансирование будет осуществляться в рамках соглашения с правительством Франции. Кроме того, Кабмин одобрил проект соглашения со Швейцарией по поводу гранта на приобретение рельсовых скреплений.

Также был подписан меморандум между «Укравтодором» и французской компанией Matiere о поставках конструкций для мостов на сумму около €25 млн. В рамках восстановления разрушенной инфраструктуры Украина уже получила или вскоре получит мостовые конструкции из Чехии, Швеции и Норвегии.

Таким образом, украинские металлурги и производители металлоконструкций могут быть частично отстранены от выполнения программ восстановления страны, хотя им под силу изготовить вышеуказанную продукцию. Только металлургические предприятия Группы «Метинвест», включая совместное предприятие – комбинат «Запорожсталь», по итогам 2022 года освоили производство 24 новых видов металлопродукции. Одно из основных направлений, для которого металлургические комбинаты Группы начали выпускать новые продукты, – восстановление инфраструктуры страны и обеспечение украинских потребителей прокатом.

Украинские производители готовы к восстановлению инфраструктуры и поставке различной металлопродукции. Главное, чтобы государство было патриотичным в своих закупках и отстаивало интересы национальных производителей на внутреннем и внешнем рынках.

Узнать больше

Узнать больше