Статьи Глобальный рынок санкции 3578 13 октября 2023

Европейские производители продолжают покупать продукцию российского ГМК, поскольку действующие санкции не предусматривают полного запрета импорта

После начала войны Евросоюз начал вводить экономические санкции против России. В числе затронутых санкциями секторов оказался и горно-металлургический комплекс. Поскольку российские металлургические компании были традиционными поставщиками на европейском рынке, санкции вводились точечно, чтобы не нанести вред экономике ЕС. GMK Center решил проследить историю введения санкций и разобраться в том, насколько они оказались эффективными.

Санкционная история

Введение санкций против российского ГМК состояло из нескольких этапов. Ограничения вводились в 2022–2023 гг. в рамках нескольких первых санкционных пакетах, а также 8-го и 11-го пакетов.

Практически с начала полномасштабной агрессии РФ против Украины ЕС запретил импорт готовой стальной продукции (г/к и х/к листовой прокат, сортовой прокат, некоторые виды сварных и бесшовных труб) российского происхождения и полуфабрикатов, входящих в коды HS 72-73, за исключением сырья, в частности, чугуна, ферросплавов, лома, ЖРС. С октября 2022 года ЕС также запретил импорт из третьих стран металлургической продукции, произведенной из российских чугуна и стали, под вышеуказанными кодами.

В рамках восьмого пакета санкций ЕС расширил введенные ранее ограничения на ввоз стальной продукции, распространив запрет на импорт стальной продукции из третьих стран, если она была изготовлена из российской стали.

Восьмой пакет санкций вступил в силу с 30 сентября 2023 года, за исключением полуфабрикатов – квадратной заготовки и слябов, для которых предусмотрены отдельные сроки. Импорт квадратной заготовки запрещается с 1 апреля 2024 года, слябов – с 1 октября 2024 года. При этом на переходный период (до полного запрета поставок) был введены импортные квоты.

Квоты на квадратную заготовку предусматривают постепенное снижение импорта из России: в первом периоде действия квот (7.10.2022 – 30.09.2023) – на 10,1% по сравнению с среднемесячным импортом в 2022 году, во втором периоде (1.10.2023 – 31.12.2023) – на 37,1%, в третьем периоде (1.01.2024 – 31.03.2024) – на 64,1%. Разрешенный ежемесячный импорт слябов будет лишь на 20% ниже фактического среднемесячного импорта в 2022 года. Для сравнения: импорт слябов в 2021 году составил 3,7 млн т.

В рамках 11-го пакета санкций Евросоюз еще больше ужесточил ограничения на импорт товаров из стали. Компании, поставляющие в ЕС металлопродукцию, подпадающую под санкции, должны будут дополнительно предоставить доказательства, что сырье, которое использовалось для производства, не было поставлено из РФ. Данные требования вступили в силу 30 сентября 2023 года.

Эффективность санкций

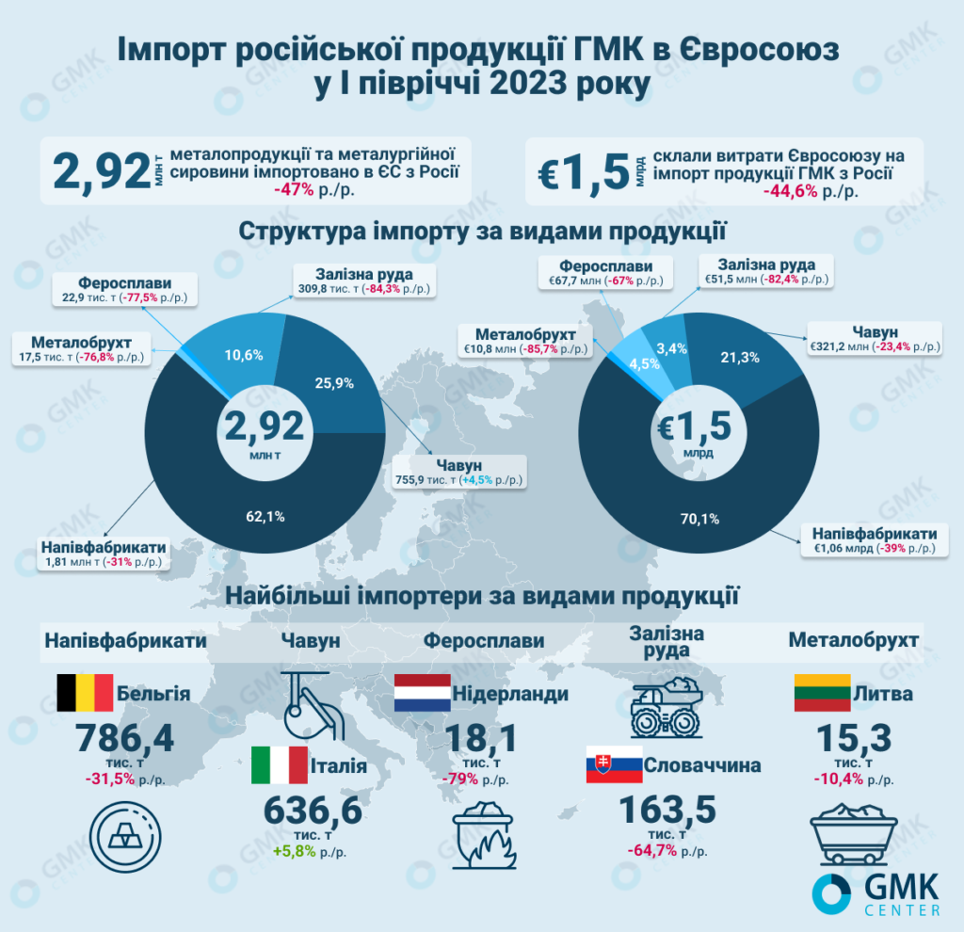

Несмотря на введенные санкции и снижение экспортной выручки, горно-металлургический комплекс РФ продолжает получать относительно высокие доходы от экспорта в ЕС. В частности, в 2022 году суммарный экспорт составил 7,92 млн т на €3,87 млрд.

По итогам января-июля 2023 года Евросоюз сократил импорт металлургического сырья из России на 44,8% по сравнению с аналогичным периодом 2022 года – до 3,24 млн т. Экспортная выручка российских компаний сократилась на 43,2% г./г. – до €1,65 млрд.

По отдельным видам продукции российского ГМК динамика ее потребления в ЕС за семь месяцев 2023 года была такой:

- стальные полуфабрикаты – снижение на 40,8% г./г. – до 1,92 млн т;

- железная руда – снижение на 84,9% г./г., до 322,7 тыс. т;

- ферросплавы – снижение на 79,3% г./г., до 24,2 тыс. т;

- металлолома – снижение на 73% г./г., до 20,44 тыс. т;

- чугун – рост на 25,3% г./г., до 952 тыс. т.

Рост потребления российского чугуна связан с тем, что на него не распространяются европейские санкции. Основными потребителями российского чугуна в ЕС остаются итальянские металлургические заводы: в январе-июле 2023 г. Россия экспортировала в Италию 3,81 млн т чугуна (50,7% экспорта). За пределами ЕС крупным потребителем чугуна является Турция, которая никаких санкций против России не вводила. За 7 мес. 2023 г. Турция импортировала из России 1,2 млн т чугуна. За счет использования российского сырья и полуфабрикатов турецкие металлурги могут поддерживать свою конкурентоспособность на европейском рынке и даже наращивать поставки при благоприятной конъюнктуре.

Турецкие металлургические компании в больших объемах импортируют слябы и заготовку из РФ. В частности, за январь-июль Турция импортировала из РФ 1,05 млн т (+19,8% г./г.) заготовки, что составляет 47% от общего объема импорта за семь месяцев (2,24 млн т). Однако меры 11-го пакета санкций могут негативно повлиять на турецкий импорт из России, поскольку Евросоюз ввел запрет на поставку металлургической продукции, произведенной из российского сырья.

Слабые места

Санкции не предусматривают полного запрета поставок металлургической продукции из России. Российские компании могут продолжать экспортировать чугун и железорудное сырье без ограничений. Поставки стальных полуфабрикатов будут постепенно ограничиваться до вступления в силу полного запрета на импорт. Такое решение принято с учетом мнения европейских прокатных заводов, потребляющих российские слябы.

Кроме того, российские компании, которые владеют европейскими металлургическими активами (прокатными заводами), активно лоббируют выгодные для себя решения. Так, актив группы НЛМК – NLMK Belgium – настаивает на продлении квот на импорт слябов из РФ еще на четыре года. Такая активность связана с тем, что в октябре 2024 года истекает срок действия импортной квоты на российские слябы в размере 3,74 млн т, после чего последует полный запрет на импорт этих полуфабрикатов из РФ в ЕС. В текущем году Россия экспортировала около 4,2 млн т слябов, что примерно на 36% меньше по сравнению с 2022 годом. Нельзя исключать, что к этой кампании не присоединятся и другие потребители российских полуфабрикатов, в частности итальянские производители. В настоящее время приблизительно 80% импорта слябов из России в ЕС приходится на поставки внутри группы НЛМК.

Слабым звеном последних санкционных мер является контроль страны происхождения металлургического сырья. В условиях, когда третьи страны (Турция, Китай, ряд стран СНГ) активно помогают России обходить санкции с применением «серых» схем и перенаправлением импорта, контроль сертификатов происхождения продукции не будет эффективным.

«Любой производитель стальной продукции приобретает сырье из различных источников и продукцию продает на различных рынках. В результате практически невозможно проконтролировать из какого сырья произведена конкретная партия продукции. Покупатель российских полуфабрикатов может настаивать на том, что продал свою продукцию на внутреннем рынке, а ту, что экспортирует в ЕС произвел из другого сырья. Поэтому есть большие риски, что процедура контроля страны происхождения сырья будет неэффективной», – отмечает главный аналитик GMK Center Андрей Тарасенко.

Санкционные перспективы

В значительной мере Евросоюз уже исчерпал возможности усиления санкционного давления на Россию. Остались малочувствительные к санкциям сферы экономики или отдельные отрасли, где европейцам невыгодно вводить санкции (например, против атомной энергетики). Поэтому Евросоюзу остается только ужесточать контроль за соблюдением уже введенных торговых ограничений.

Новые санкции ЕС против России (12-й пакет) могут быть представлены уже в октябре. Пакет предположительно будет включать запрет на импорт российских алмазов, механизм использования прибыли от замороженных активов ЦБ РФ для помощи Украине, а также новые шаги по ограничению возможности России обходить санкции через третьи страны.

По предварительной информации, в 12-м пакете, вероятно, не будет новых санкции против российского ГМК. Вместе с тем, ассоциация европейских производителей стали EUROFER поддерживает ужесточение санкций против экспорта в ЕС российской металлопродукции и железорудного сырья.

Выводы

Санкции ЕС против российского горно-металлургического комплекса остаются фрагментарными. Полностью запрещен импорт только готовой стальной продукции, тогда как возможности для поставок чугуна и железорудного сырья из России сохраняются без каких-либо ограничений.

ЕС также продолжает импорт слябов и квадратной заготовки из России в рамках установленных квот. Вполне вероятно, что действие квот будет продлено, если европейские производители не смогут найти альтернативных поставщиков полуфабрикатов.

Информации о том, что ведется диалог о введении новых санкций в отношении российской металлургической продукции, нет, поэтому перспектива введения новых ограничений мала. В настоящее время актуальной остается проблема контроля за соблюдением уже действующих санкций, поскольку существуют возможности для поставки и обработки российской продукции в третьих странах.

Парадоксально, что рост импорта в ЕС российского чугуна происходит на фоне сокращения поставок аналогичной продукции из Украины. В январе-июле 2023 года Украина сократила экспорт чугуна в ЕС на 13,5% по сравнению с аналогичным периодом 2022 года – до 140,2 тыс. т. В то же время российские производители за тот же период нарастили поставки в ЕС на 25,3%.

По данным исследования GMK Center, продукция украинского ГМК может постепенно замещать на европейском рынке аналогичную российскую. Даже в текущих условиях Украина может нарастить экспорт продукции ГМК на европейский рынок на $74 млн ежемесячно. Этот показатель отражает возможности наращивания экспорта чугуна и железной руды с учетом:

- производственных мощностей, которые остались на подконтрольной Украине территории;

- потребностей европейских потребителей, которые удовлетворялись российскими поставщиками (объем импорта из России в 2022 г. ).

Максимальный потенциал наращивания экспорта чугуна и железной руды гораздо больше (около $230 млн ежемесячно). Однако для его достижения требуется, чтобы оставшиеся на подконтрольной территории Украины метпредприятия смогли вернуться к довоенным уровням производства. Это вопрос более долгосрочной перспективы.

Узнать больше

Узнать больше