Статьи Глобальный рынок полуфабрикаты 3378 27 июля 2023

Украина обеспечила 51% европейского импорта квадратной заготовки в январе-апреле 2023 года

Война в Украине существенно поменяла цепочки поставок многих видов металлопродукции и сырья. Боевые действия и их последствия повлияли на поставки в Евросоюз полуфабрикатов и, в частности, квадратной заготовки из Украины. Европа не стала сразу закрывать свой рынок от поставок полуфабрикатов из России: санкции в отношении квадратной заготовки вступят в силу только в 2024 году. Турция продолжает играть существенную роль на региональном рынке полуфабрикатов.

Европейский импорт

Европейский рынок стали существенно зависит от импорта полуфабрикатов, в том числе квадратной заготовки из Украины и России. Квадратная заготовка применяется европейскими производителями для производства арматуры и катанки.

По данным Eurostat, в 2022 году ЕС увеличил импорт квадратной заготовки на 5.4% – до 1,55 млн т. За четыре месяца 2023 года импорт составил 555,3 тыс. т.

Основными поставщиками импорта в ЕС в последнее время были Россия, Украина и Турция. Динамика поставок существенно различалась:

- Российский экспорт квадратной заготовки в ЕС в прошлом году снизился на 28,8% г./г. – до 346,7 тыс. т, а за четыре месяца 2023 года – до 31 тыс. т.

- Украина экспортировала в 2022 году 710,6 тыс. т (+10,1% г./г.), за январь-апрель 2023 года– 284,3 тыс. т.

- Третьим по значимости импортером квадратной заготовки в ЕС была Турция, которая отгрузила в Евросоюз в прошлом году 69,7 тыс. т этой продукции, а за январь-апрель – 52 тыс. т. При этом турецкие поставщики в этих двух временных периодах показали фантастическую динамику – рост поставок составил в 4 и 29,7 раз соответственно.

Китай и Индия не играют значительной роли на рынке квадратной заготовки в ЕС. Поставки из этих стран в 2022-2023 гг. были на минимальном уровне:

- Индия: в 2022 году – 9,2 тыс. т, за январь-апрель –1,7 тыс. т;

- Китай: в 2022 году – 2 тыс. т, за январь-апрель – 1,1 тыс. т.

Потенциальное влияние санкций

В дальнейшем поставки квадратной заготовки из России в Евросоюз еще больше снизятся. С 30 сентября 2023 года в полную силу вступит 8-й пакет санкций, в рамках которого для квадратной заготовки предусмотрен переходной период. Так, импорт квадратной заготовки (код 7207 11) запрещается с 1 апреля 2024 года.

Также работают квоты на импорт квадратной заготовки из РФ. Они предусматривают постепенное снижение импорта из России: в первом периоде действия квот – на 10,1% по сравнению со среднемесячным импортом в 2022 году, во втором периоде – на 37,1%, в третьем периоде – на 64,1%.

Квоты на импорт квадратной заготовки из России

| Код | Продукт | Период действия квоты | Объем импорта, тыс. т |

|---|---|---|---|

| 7207 11 | Квадратная заготовка | 7.10.2022 – 30.09.2023 | 487.2 |

| 1.10.2023 – 31.12.2023 | 85.3 | ||

| 1.01.2024 – 31.03.2024 | 48.7 |

Более существенным является то, что в рамках в рамках 11-го пакета санкций Евросоюз будет требовать от экспортеров стали доказательства, что исходные материалы для переработки в третьей стране не были импортированы из РФ. Новые требования вступят в силу 30 сентября текущего года. Если стальная продукция произведена из российской квадратной заготовки (полуфабрикат для арматуры), ее нельзя ввозить в ЕС с 1 апреля 2024 года. Больше всех от такого может пострадать импорт длинного проката из Турции, Египта и стран Ближнего Востока.

«С одной стороны, введение запрета на поставки продукции, произведенной из российской стали в третьих странах, – это логичный шаг, направленный на устранение пробелов в действующих санкциях. Однако с другой стороны, непонятно, как он будет реализован на практике. Остается много открытых вопросов. Например, как будет происходить верификация сертификатов о происхождении продукции. Вполне возможна ситуация, когда производители будут использовать как российские, так и местные полуфабрикаты, однако при поставках в ЕС будут утверждать, что весь объем продукции для европейских покупателей произведен без использования российского сырья. Как это будет проверяться? Вполне возможно, что новое ограничение не будет работать на практике» – отмечает аналитик GMK Center Андрей Глущенко.

Турецкий импорт квадратной заготовки

Россия активно поставляет свои полуфабрикаты в страны региона, которые не вводят санкций против ее производителей и их собственников. Основным рынком сбыта для российской квадратной заготовки является Турция. Ключевые экспортеры – «Металлоинвест», Новороссийский прокатный завод и «Новосталь-М».

По итогам января-мая Турция импортировала 1,64 млн т квадратной заготовки (HS 720711), что на 51% больше по сравнению с аналогичным периодом 2022 года. Россия отгрузила 729,4 тыс. т продукции, Алжир – 328,6 тыс. т и Оман – 170,4 тыс. т.

Российский экспорт квадратной заготовки в Турцию носил во многом демпинговый характер. Весной прошлого года российские поставщики делали скидку до $100/т на свою заготовку, по сравнению с экспортными предложениями местных компаний. Турецкие металлурги воспользовались таким ценовым предложением, заменяя в своих производственных процессах металлолом квадратной заготовкой из РФ. Металлолом используется для производства квадратной заготовки в Турции, поэтому турецким производителям при определенном соотношении цены лома и квадратной заготовки выгоднее покупать и использовать этот вид полуфабриката из РФ.

Текущие цены на квадратную заготовку находятся на минимуме с ноября 2020 года. Они начали снижаться с $615/т FOB Черное море в конце февраля и достигли $460/т в середине июля.

В настоящее время на поставки заготовки из РФ в Турцию негативно влияют следующие факторы:

- низкий спрос на арматуру на внутреннем и экспортных рынках Турции;

- снижение цен на импортный лом;

- слабая деловая активность в Китае.

Параллельно с ростом импорта из РФ роль украинских поставщиков на турецком рынке заметно снизилась. По итогам 2022 Украина экспортировала в Турцию 117,5 тыс. (-66,4% г./г.) стальной заготовки, заняв третье место по поставкам заготовки (4,7% от общего объема). За первое полугодие 2023 года в Турцию из Украины было отгружено всего 22,85 тыс. т полуфабрикатов (всех видов). Таким образом, Украина вылетела из лидеров поставок квадратной заготовки в Турцию, хотя потенциально турецкий рынок является одним из наиболее интересных для украинских предприятий.

Перспективы экспорта

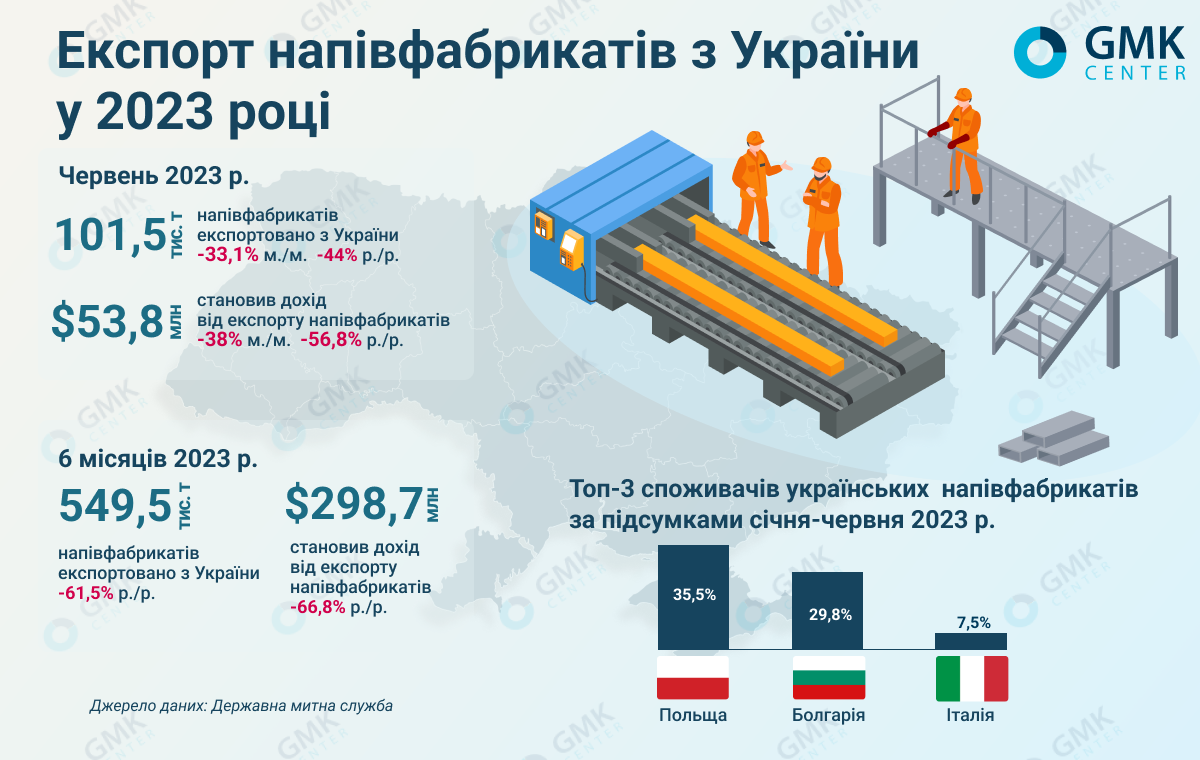

Несмотря на войну, Украина остается крупным поставщиком квадратной заготовки на ряд крупных региональных рынков. Таможенная статистика не позволяет выделить квадратную заготовку среди других видов полуфабрикатов. В І полугодии Украина экспортировала 549,5 тыс. т полуфабрикатов, что на 61,5% меньше по сравнению с аналогичным периодом 2022 года.

Перспективы украинского экспорта квадратной заготовки во многом зависят от ситуации в отрасли. В частности, от наличия или отсутствия форс-мажорных обстоятельств, вызванных, прежде всего, активной фазой боевых действий. В Украине квадратную заготовку производят:

- «Каметсталь» – металлургические активы «Метинвеста» функционируют на 60-70% от довоенных показателей;

- «АрселорМиттал Кривой Рог» – металлургическое производство действует на 30% от своих возможностей;

- Днепровский металлургический завод – работает на 25% от своих возможностей;

В работе «Каметстали» и «АрселорМиттал Кривой Рог» недавно были приостановки, вызванные перебоями в энергоснабжении и проблемами с достаточным водообеспечением производственных процессов соответственно.

Основными импортерами полуфабрикатов из Украины в первом полугодии 2023 г. были Польша (35,5% поставок в денежном выражении), Болгария (29,8%) и Италия (7,5%). От украинского экспорта квадратной заготовки существенно зависят отдельные европейские предприятия. В частности, «Каметсталь» поставляет квадратную заготовку на болгарский завод группы «Метинвест» Promet Steel.

Дальнейшая динамика экспорта квадратной заготовки из Украины зависит от ряда факторов. Прежде всего, основным ограничением остается логистика. Россия продолжает блокаду украинских морских портов. Последние обстрелы портовой инфраструктуры указывают на эскалацию военного напряжения в регионе. Выход России из зерновой сделки приведет к тому, что на украинскую железную дорогу ляжет дополнительная нагрузка, связанная с перевозкой зерновых грузов. У металлургических предприятий останется меньше возможностей для вывоза продукции.

Кроме того, сохраняются риски, связанные с перебоями в энерго- и водоснабжении украинских металлургических предприятий. Военные действия могут привести к возникновению любых непредвиденных ситуаций.

Однако украинские предприятия демонстрируют гибкость и способность адаптироваться к новым условиям. Украинские производители ориентируются на европейский рынок и стараются сохранить статус надежных поставщиков, несмотря на войну. Украина рассчитывает сохранить свое место в европейских металлургических цепочках поставок.

Узнать больше

Узнать больше