Инфографика ЕС 1495 10 сентября 2024

Стальная индустрия ЕС имеет огромный нереализованный потенциал для увеличения потребления металлолома для реализации целей уменьшения выбросов углерода и развития циркулярной экономики

Рынок металлолома в Европейском Союзе за последнее десятилетие претерпел значительные изменения под влиянием различных факторов, включая экономические, экологические и геополитические события. Главным трендом, влияющим на рынок, является «зеленый» переход, а именно увеличение использования лома на существующих мощностях и замещение доменно-конвертерных (BF-BOF) мощностей на новые электродуговые мощности (EAF).

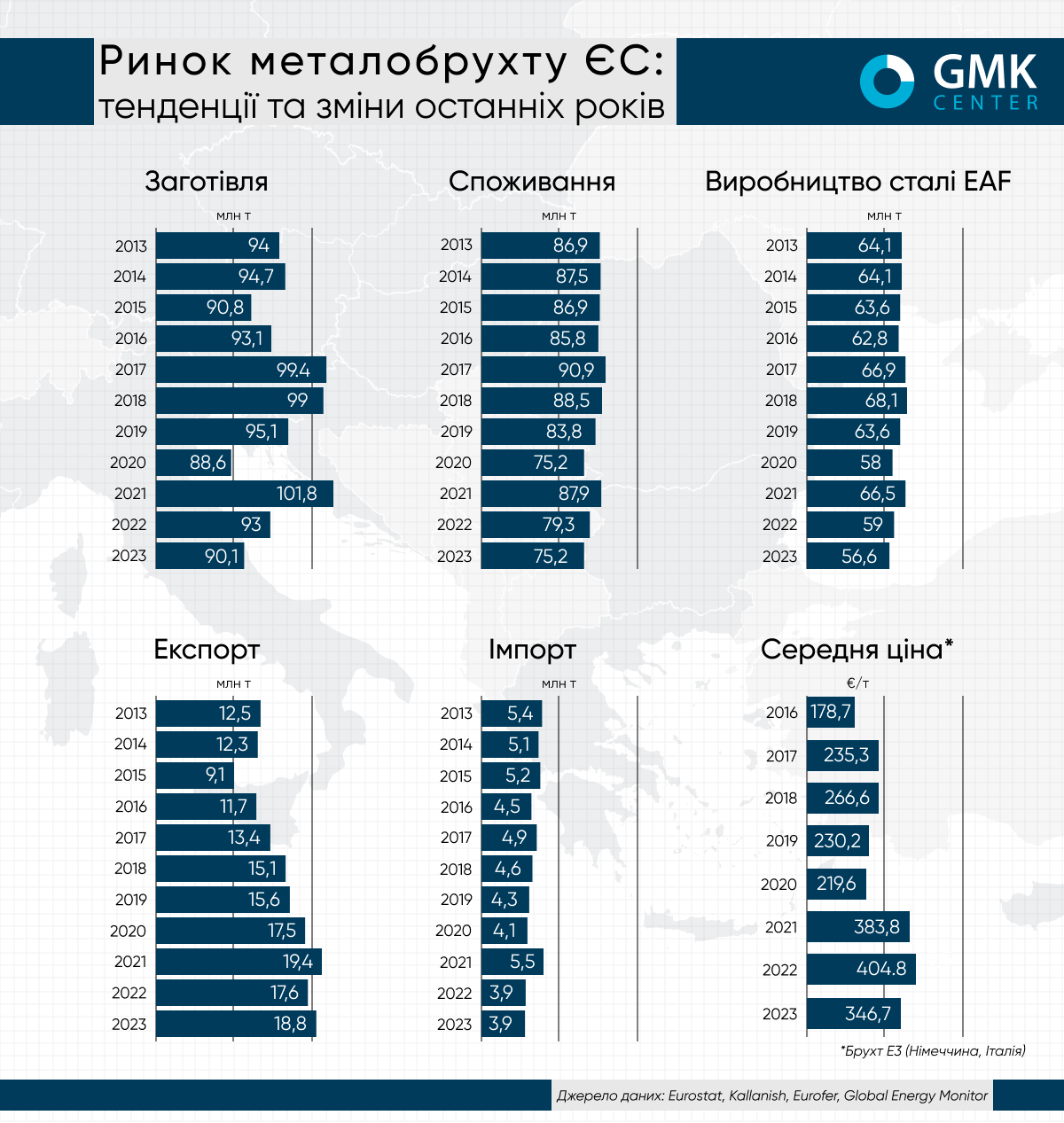

Заготовка и потребление

Заготовка металлолома в ЕС остается ключевым элементом производства «зеленой» стали. В течение 2013-2021 гг. наблюдался постепенный рост объемов заготовки сырья благодаря улучшению технологий сбора и переработки. К сожалению, потребление лома оставалось стабильным, с небольшим ростом спроса в странах Центральной и Восточной Европы.

Однако экономический спад в ЕС, связанный с пандемией COVID-19, а также вторжением РФ на территории Украины в 2022 году, привели к временному сокращению производства стали и, соответственно, потреблению металлолома.

В 2020 году объемы заготовки упали на 6,9% г./г., до 88,6 млн т, а потребление – на 10,2% г./г., до 75,25 млн т. В 2022 году в отрасли снова наблюдалась отрицательная динамика, в частности, заготовка сократилась на 8,6%, до 93 млн т, а потребление – на 9,7% г./г., до 79,34 млн т. В 2023 году заготовка сократилась на 3,2% % г./г, до 90,1 млн т, а потребление – на 5,3% г./г, до 75,17 млн т соответственно.

Спад потребления металлолома в 2022-2023 гг. является результатом сокращения производства стали в электродуговых печах (EAF). Так, в 2021 году этот объем производства оценивался в 66,52 млн т (+14,7% г./г.), в 2022-м – 59,01 млн т (-11,3% г./г.), а в 2023-м – 56,58 млн т (-4,1% г./г.). Снижение выплавки стали в EAF является результатом роста цен на энергоносители со II полугодия 2022 года.

В ЕС есть огромный неиспользованный потенциал для увеличения использования лома в рамках стратегий декарбонизации стальных производителей. Несмотря на то, что декарбонизация стальной индустрии ЕС в публичном пространстве ассоциируется с переходом на производство стали в электродуговых печах с использованием зеленого железа прямого восстановления (green hydrogen based DRI), реальные результаты снижения выбросов углерода может показать увеличение доли EAF производства и, соответственно, увеличение потребления лома.

По оценкам GMK Center, в 2035 году в ЕС будет 100-110 млн т EAF мощностей, с потенциальным производством стали из лома на уровне 60-70 млн т в год.

«Для того чтобы один крупный завод по производству стали полностью перешел на новые водородные технологии, нужно 50-60% всей ветровой генерации Германии с точки зрения мощностей. Сначала производители стали в ЕС должны увеличить долю использования лома в существующих мощностях, перейти на EAF технологии производства стали. Только после максимального использования потенциала использования имеющегося лома есть смысл переходить на следующие этапы: внедрить лучшие технологии и модернизировать BF-BOF производство, перейти из угля на газ, внедрить технологии прямого восстановления железа, использовать все возможности улавливания, захоронения и использования углерода (CCS, CCUS ) и в конце перейти на водородные технологии, когда инфраструктура будет готова», – комментирует Андреас Коллер, управляющий директор Steel Partner Consulting, ведущей международной консалтинговой компании в сфере инжиниринга металлургических заводов.

Цены на сырье

Цены на металлолом в течение последних 10 лет были чрезвычайно волатильными, в зависимости от многочисленных факторов, включая спрос и предложение на глобальных рынках, изменения в торговой политике, а также экономические и политические события. Например, в 2016 году цены на металлолом достигли минимума (≈178,7/т) из-за избытка предложения и слабого спроса. С другой стороны, в 2021-2022 годах цены резко выросли (≈383-404/т) из-за дефицита сырья и высокого спроса на сталь после пандемии. В 2023 году средняя цена металлолома в ЕС была на уровне €346,7/т.

«Цены на лом формируются спросом крупных потребителей, таких как Турция. Но следует понять, что цена никогда не вернется к $180/т. Лом стал стратегическим сырьем для декарбонизации стальной индустрии. С одной стороны, цены на локальных рынках будут сдерживаться за счет торговых ограничений, с другой стороны борьба за высококачественный лом на мировом рынке увеличится», – комментирует Станислав Зинченко, директор GMK Center.

Экспорт и импорт

В последние десять лет объемы экспорта и импорта металлолома в Евросоюзе испытали значительные колебания.

Экспорт сырья в период 2013-2021 гг. постепенно рос, но после 2022 года начал сокращаться. Если в 2021 году ломозаготовительная отрасль Евросоюза экспортировала 19,43 млн т лома, что является абсолютным рекордом, то уже в 2022-м – 17,63 млн т (-9,3% г./г.), а в 2023-м – 18,83 млн т (+6,8% г./г.).

Хотя рынок адаптировался к работе в новых реалиях, экспорт металлолома из ЕС, вероятно, не будет превышать показатель 2021 года в ближайшие годы. Зеленый переход, который вводится в ЕС, создает предпосылки для ограничения экспорта этого критически важного сырья. Евросоюз уже активно обсуждает этот вопрос в связи с постепенным повышением спроса внутри блока и стремлением защитить собственную сталелитейную промышленность.

С другой стороны, импорт лома в ЕС был достаточно стабильным. Однако в 2022 году на фоне войны в Украине и санкций против России ЕС сократил импорт металлолома. Так, в 2021 году ЕС импортировал 5,52 млн т лома (+34% г./г.), но в 2022-м сократил объемы на 28,4% г./г. – до 3,95 млн т, а в 2023-м – еще на 1,1%, до 3,91 млн т.

Баланс рынка металлолома ЕС будет изменяться в ближайшие годы. К ключевым трендам можно отнести следующие:

- стальные производители активно инвестируют в вертикальную интеграцию, покупая ломозаготовительные компании, чтобы гарантировать свои цепочки поставки;

- увеличиваются инвестиции в сбор, сортировку и переработку лома на рынке ЕС;

- усиление торговых ограничений увеличит влияние на доступность металлолома на мировом рынке.

Узнать больше

Узнать больше