Металлургия – достаточно "неповоротливая" с точки зрения инвестиций отрасль

Вкладываться приходится много, риски при этом огромные.

Ситуацию на рынках ЖРС и стали в последние десять лет тоже не назовешь благоприятной – пугающе высокая волатильность не способствовала инвестиционному «героизму» металлургов.

По этим и другим причинам украинские меткомпании были достаточно консервативны в своей политике: инвестировать большие средства в повышение эффективности производства и новые технологии никто не спешил. Тем не менее, за последние десять лет им все-таки удалось добиться определенных успехов на этом поприще.

Приведу несколько примеров:

1. Замена мартеновского производства

Если в 2007 году мартеновским способом в Украине отлили около 19 млн тонн стали, то в 2017-м – менее 5. Украинские предприятия последовательно закрывали мартены, и на сегодняшний день их в стране практически не осталось.

Хорошим примером замены мартенов на более современное производство является компания «Интерпайп»: открыв современный электросталеплавильный завод «Интерпайп Сталь», они закрыли мартеновское производство на Нижнеднепровском трубном заводе. Впрочем, «Интерпайп» до сих пор не может разобраться с долгами, взятыми под этот проект.

Единственным украинским меткомбинатом, который до сих пор зависит от мартенов, является «Запорожсталь». При неблагоприятной рыночной ситуации предприятие может остановить производство. Будем надеяться, что вскоре «Запорожсталь» решится на строительство конвертерного цеха, ведь его доля в общем объеме стального производства Украины достаточно велика – примерно пятая часть. Тем не менее, инициатива будет тормозиться рискованностью таких крупных проектов (оценочно не менее $1 млрд), пример чему – «Интерпайп».

Второе крупное предприятие, у которого есть мартен, – «АрселорМиттал». Правда, в структуре работы комбината доля мартена относительно невелика – около 20%. В целом же мартеновским способом в Украине производится около 20% стали (23% по итогам 2017 года). Это уязвимое место украинской металлургии, с которым нужно работать.

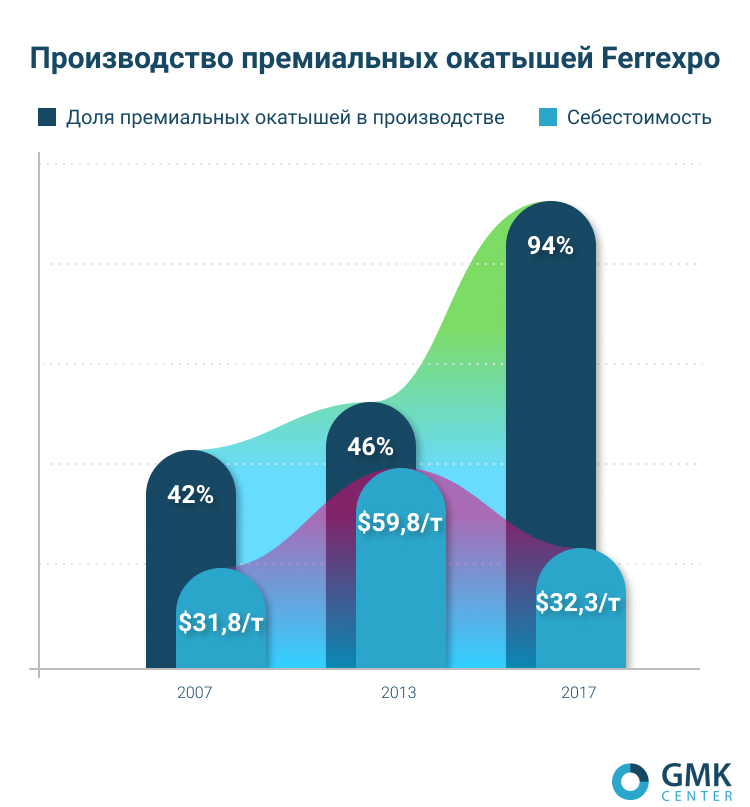

2. Премиальные окатыши Ferrexpo

В течение 2010-2014 годов компания Ferrexpo инвестировала в повышение эффективности своего производства $1,47 млрд.

Так, в 2010-2015 годах была реализована Программа повышения качества стоимостью около $212 млн. Деньги вкладывались, прежде всего, в расширение мощностей по флотационной доводке концентрата. Для снижения себестоимости производства Ferrexpo постоянно инвестировала в Программу улучшения бизнеса, в результате чего существенно снизились затраты ресурсов на тонну производимых окатышей (в сравнении с 2005 годом):

- электроэнергии: на 21% (до 161 кВт*ч/т в 2015 г.);

- природного газа: на 17% (до 18,2 м3/т);

- мелющих тел: на 20% (до 5,1 кг/т).

В результате удалось увеличить долю производимой высококачественной продукции (премиальных окатышей) в два раза – с 46% в 2013 году до 94% в 2017-м. При этом себестоимость производства снизилась почти в два раза – с $59,8/т в 2013 году до $32,3/т в 2017-м, то есть затраты уменьшились на 46%.

Сегодня Ferrexpo производит дорогостоящую продукцию по низкой себестоимости и наслаждается рекордными за последние 4,5 года ценами на окатыши.

3. Переход на вдувание пылеугольного топлива в доменном производстве

Еще один пример повышения эффективности металлургического производства – переход на вдувание пылеугольного топлива. Большинство украинских доменных печей уже перевели на ПУТ. Эта технология позволяет отказаться от использования природного газа, снижает себестоимость производства чугуна (за счет снижения расхода кокса) и в целом повышает производительность доменных печей.

Вывод

Несмотря на перечисленные успехи, украинские металлургические компании в целом достаточно консервативны: никто не спешит вкладывать средства в развитие. И тому есть масса причин – от высокой волатильности рынков и рискованности инвестиций до угрозы потери контроля над компанией.

При определенном стечении обстоятельств компания с большими долгами может легко перейти в другие руки. Мы уже видели такой пример – агрохолдинг «Мрия» сначала ушел кредиторам, и вскоре будет передан саудитам. Если бы «Метинвест» и Ferrexpo до начала кризиса 2015 года набрали больше долгов и пускали больше прибыли не на дивиденды, а на капвложения, то, скорее всего, контроль над ними к 2017 году был бы уже потерян.

Нужно ли нам, чтобы большие промышленные компании переходили в руки иностранцам? Не факт. Как показывает пример криворожского АрселорМиттал, даже крупнейшие иностранные инвесторы не демонстрируют прорывных подходов в инвестициях – та же консервативность, что и у украинцев, и отсутствие ожидаемых многими вливаний инвестиционного капитала из-за рубежа.

Выплачивая дивиденды собственникам и соблюдая осторожность в капвложениях, компании украинского ГМК обеспечивают своим владельцам финансовую стабильность и позволяют сохранять контроль над важной для страны отраслью.

Тем не менее, украинским металлургам стоит больше рисковать – пусть и расчетливо. Нужно продолжать инвестировать, повышать эффективность производства, чтобы во время следующего кризиса избежать полных закрытий.

Могли бы активнее инвестировать «Метинвест» и АМКР. Даже Ferrexpo, которая вкладывала в развитие относительно больше, особенно в 2010-2014 годах, последние пару лет преследует очень консервативную политику (не рискует инвестировать в расширение мощностей по производству окатышей). А ведь если бы они продолжили инвестиции в 2015-2017 годах и увеличили мощности по окатышам, то сейчас получали бы отличную отдачу. Но в том то и дело – знать бы заранее, что цены на окатыши так вырастут…

В целом хочется надеяться, что владельцы украинских меткомпаний будут учиться эффективнее управлять капиталом, вырабатывать стратегическое видение отрасли, в том числе через призму расчетливых и своевременных инвестиций.

Узнать больше

Узнать больше