Статьи Индустрия ГМК Украины 4990 20 августа 2024

Драйверы потребления – строительство, машиностроение и ОПК, ГМК и нефтегазодобыча

По итогам І полугодия рост внутреннего металлопотребления в Украине замедлился, что вызвано завершением этапа восстановления деловой активности после тяжелейшего 2022 года и усилением негативного влияния текущих факторов – дефицита электроэнергии, жесткой мобилизации и др. Фактором поддержки спроса будет оставаться активность в строительстве, отдельных сегментах машиностроения и добывающей отрасли.

Замедление роста

После роста в 2,2 раза по итогам прошлого года, динамика увеличения внутреннего металлопотребления в І полугодии 2024-го существенно замедлилась. По данным ОП «Укрметаллурпром», потребление металлопроката в январе-июне выросло на 7,8% г./г. – до 1,74 млн т. В то же время по оценкам «Метинвест-СМЦ», по итогам І полугодия емкость украинского рынка металлопродукции (без учета проката с полимерным покрытием, нержавеющего проката и белой жести) выросла на 23% по сравнению с аналогичным периодом 2023-го – до 1,5 млн т.

Большинство опрошенных металлотрейдеров говорят о росте продаж в I полугодии примерно на 20-25% в натуральном выражении. В то же время динамика по месяцам была неравномерной. По словам директора компании «Козак Сталь» Виктора Корнилова, в январе-феврале и в июне продажи металлопроката были плохими, тогда как в марте, апреле и мае – был существенный всплеск.

Операторы рынка отмечают, что явно выраженного дефицита какой-либо металлопродукции на украинском рынке нет. Более того, зависимость от импорта существенно снизилась – с 39% в 2022-м до нынешних 34,1%, хотя его доля за 6 месяцев 2024 года выросла на 3,4 п.п. Всего, по данным ОП «Укрметаллургпром», за полугодие импорт металлопроката вырос на 19,7% – до 592,4 тыс. т.

Положительная сторона импорта состоит в том, что он позволяет быстро закрыть потребности в том сортаменте, производство которого в Украине либо отсутствует, либо недостаточно. В то же время по отдельным позициям Украина стала полностью зависимой от импорта, например, рельс, поскольку в ходе российской агрессии собственные мощности по их производству были разрушены. По данным «Метинвест-СМЦ», в І полугодии потребление рельс выросло на 89%, до 21 тыс. т. Они поступили в рамках пакета технической помощи от Японии в размере 25 тыс. т рельс, которые будут использованы для ремонта ж/д путей.

Драйверы потребления

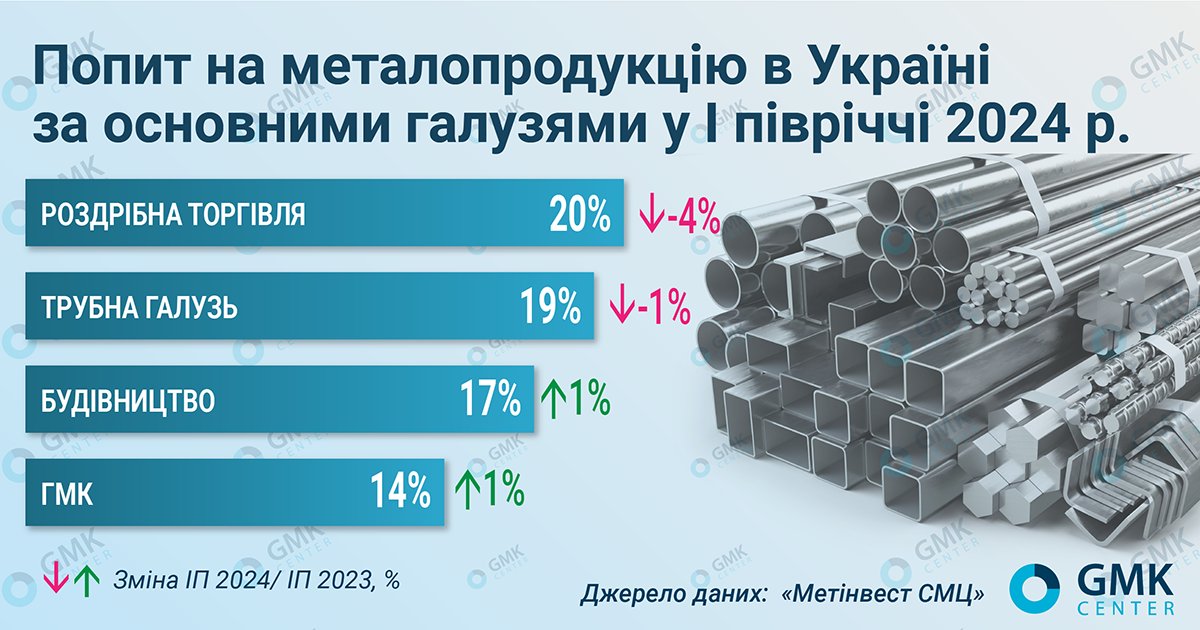

Отраслевая структура спроса на металлопродукцию отражает ситуацию в экономике и отдельных ее отраслях. По оценкам «Метинвест-СМЦ», 20% поставок идет в адрес других металлотрейдеров. Это связано с тем, что компания реализует продукцию предприятий группы «Метинвест» (и других металлопроизводителей). В то же время за счет более активного развития собственных продаж конечным потребителям, в том числе малому и среднему бизнесу, доля трейдеров снизилась с 24% до 20% по итогам І полугодия. Активность среди частных заказчиков сохраняется на среднем уровне и растет с общерыночной динамикой.

Трубная отрасль

Вторым крупнейшим источником спроса на сталь в І полугодии стало трубное производство, которое почти на 90% ориентировано на экспорт. Эта отрасль за январь-июнь увеличила объем производства примерно на 15-20%, рост экспорта за период составил 33% – 262,4 тыс. т.

Строительная отрасль

Еще одним важнейшим потребителем выступает строительство. В структуре реализации «Метинвест-СМЦ» эта отрасль занимает 17% продаж, но реальный удельный вес выше за счет продаж металлопродукции строительного сортамента другими трейдерами. По оценкам Vartis, в І полугодии доля строительства выросла до 27% с 23% на конец 2023-го.

Динамика потребления металлопродукции строительного сортамента была достаточно высокой. По словам начальника отдела аналитики и ценообразования «Метинвест-СМЦ», Александра Ведерникова, инфраструктурные и оборонные проекты были основными драйверами роста рынков арматуры – на 25%, до 313 тыс. т и катанки – на 31%, до 242 тыс. т. В І полугодии наблюдался высокий спрос на сетки для укрепления окопов, где сырьем выступает катанка.

Высокую динамику показал спрос и на другие виды строительной металлопродукции:

- оцинкованный прокат – на 55%, до 219 тыс. т;

- фасонный прокат (балка, уголок, швеллер) – на 54%, до 88 тыс. т.

В сфере строительства нужно выделить три несвязанные между собой тенденции, которые в разной мере влияют на объемы потребления металлопродукции в отрасли:

- Увеличение металлопотребления в западных регионах за счет строительства жилья (Львовская и Ивано-Франковская обл.) и гостиниц (Закарпатская, Ивано-Франковская и Львовская обл.), отмечает Сергей Коваленко, коммерческий директор Vartis. Также там активно строятся заводы, склады и элеваторы. В свою очередь «Метинвест-СМЦ» отмечает увеличение на 50%+ металлопродаж во Львовской области, в основном за счет арматуры.

- Замедление процессов восстановления инфраструктуры и строительства энергоукрытий. По словам Виталия Притулы, директора компании «Еврометалл» (специализация – импортный металлопрокат), в текущем году масштабы инфраструктурного строительства, в частности сооружения защиты над энергообъектами, резко сократились. По информации участников рынка, государство не рассчиталось с подрядчиками за уже выполненные работы. Кроме того, весной произошли кадровые перестановки в госорганах, отвечающих за восстановление, что в целом не способствовало этому процессу.

- Появление с февраля нового направления – строительства фортификационных объектов, где основной спрос приходится на катанку. Вместе с тем, есть многочисленные свидетельства, что эти работы осуществляются с существенным завышением цен, а сами объекты во многих случаях не пригодны для использования в качестве оборонных.

«Рост емкости рынка оцинкованного проката существенно выше динамики других сегментов плоского проката, что вызвано увеличением импорта на фоне ожидаемой активизации данного сегмента рынка. По плоскому прокату наблюдалась следующая динамика по итогам І полугодия: емкость рынка горячекатаного проката выросла на 11% – до 430 тыс. т, холоднокатаного проката – на 21%, до 138 тыс. т», – говорит Александр Ведерников.

Горно-металлургический комплекс

ГМК – один из крупнейших потребителей в структуре продаж «Метинвест-СМЦ», доля которого в I полугодии выросла на 1 п.п. – до 14%. Это связано с увеличением потребления мелющих шаров на 180% – до 50 тыс. т, что обеспечено спросом со стороны ГОКов, которые нарастили производство и экспорт – в 2,2 раза, до 18,3 млн т в І полугодии. В свою очередь предпосылкой увеличения загрузки ГОКов стало открытие морского коридора и ценовая привлекательность экспорта ЖРС.

Машиностроение

Удельный вес машиностроения в общей структуре потребления Vartis оценивал в 14% на конец 2023-го, тогда как «Метинвест-СМЦ» – примерно в 5% по итогам января-июня 2024-го. В любом случае эта отрасль остается важнейшим потребителем металлопродукции, хотя динамика в различных сегментах машиностроения – разнонаправлена.

Директор по маркетингу и продажам компании «ТАКТ Металл» Игорь Удовиченко говорит, что ощутимо вырос спрос со стороны производителей оборонно-промышленного комплекса (ОПК) и их подрядчиков, которые используют инструментальные быстрорежущие марки и жаростойкие сплавы.

Также есть небольшое увеличение спроса в железнодорожном машиностроении и нефтегазовой отрасли. Например, «Метинвест-СМЦ» отмечает рост продаж в 2+ раза в Полтавской области за счет активизации деятельности вагоностроительных предприятий и ГОКов. В то же время в других сегментах машиностроения в основном наблюдается спад.

«Мы видим слабый спрос в сельскохозяйственном машиностроении, что связано с потерей в результате российской оккупации большого числа сельхозземель, а также со стороны производителей горно-шахтного оборудования, что связано с падением спроса на уголь из-за разрушения большинства ТЭС», – поясняет Игорь Удовиченко.

В «Метинвест-СМЦ» отмечают, что в І полугодии потребление специальных взаимозаменяемых профилей (СВП) упало в 3 раза, до 13 тыс. т. СВП используют в качестве крепи в шахтах. Это единственный сегмент, который показал спад, что связано с сокращением выработки и сворачиванием работы на шахтах в зоне боевых действий.

Рыночные ожидания

Текущая ситуация во всей украинской экономике характеризуется волатильностью и высокой неопределенностью. До конца текущего года на уровень спроса на металлопродукцию могут повлиять как минимум такие факторы:

- Ухудшение экономических последствий эскалации боевых действий. Этот риск остается очень высоким, он может проявиться очень быстро и не прогнозируемо по масштабам.

- Дефицит электроэнергии. Нацбанк ухудшил прогноз дефицита электроэнергии на ІІІ-ІV кварталы 2024года до 10% и 12% соответственно. Это может негативно повлиять на экономическую активность в металлопотребляющих отраслях (более вероятно) и экономическую целесообразность производства проката украинскими производителями (менее вероятно), которые для бесперебойной работы вынуждены импортировать дорогую электроэнергию из Европы.

- Усиление мобилизации. Это уже привело к нехватке рабочей силы (водителей, монтажников и др.) и может усилить снижение деловой активности в ряде металлопотребляющих отраслей. По словам Виталия Притулы, из-за мобилизации остановилась часть строительных и монтажных проектов. Более того, на складах металлоторговых компаний лежит уже оплаченный клиентами металл, который никто не забирает: водители боятся ехать, поскольку им могут где-нибудь в пути выдать повестку.

В то же время с начала войны основные национальные игроки рынка металлоторговли укрупнились, уже приобрели значительный опыт работы в условиях неопределенности и имеют определенный «запас прочности».

Фактором поддержки спроса на металлопродукцию (если не будет сильных форс-мажорных обстоятельств) будет оставаться активность в строительстве, отдельных сегментах машиностроения, включая ОПК, ГМК и нефтегазодобыче. Например, по оценкам Vartis, спрос на арматуру по итогам 2024 года вырастет на 15% – до 723 тыс. т. Поэтому с учетом этих факторов ближайшие перспективы рынка можно оценивать умеренно оптимистично.

«Говорить о каких-то конкретных прогнозах на конец года сложно. Тем не менее, наблюдается тенденция к увеличению внутреннего потребления металлопродукции», – отмечает Александр Каленков, президент ОП «Укрметаллургпром».

Одновременно Украина имеет огромную долгосрочную потребность в восстановлении и строительстве новой инфраструктуры, потребление стали в рамках чего потребует несколько миллионов тонн в год.

Узнать больше

Узнать больше